Блог им. boomin |Коротко о главном на 21.07.2021

- 21 июля 2021, 08:53

- |

Старт и планы новых размещений, два рейтинга для МФК и завершение размещения:

- ЦППК начинает размещение сегодня. Компания разместит выпуск серии П01-БО-03 объемом 7 млрд рублей. Срок обращения — 3 года, ставка — 9,5% годовых установлена на весь срок обращения ценных бумаг.

- МФК «ВЭББАНКИР» установила ставку купона облигаций серии 01 в размере 12,75% годовых на все 3,5 года обращения бумаг. Компания начнет размещение выпуска объемом 300 млн рублей 22 июля на Московской бирже. Организатором выступает ИК «Иволга Капитал».

- УК «Голдман Групп» начнет размещение дебютного выпуска облигаций объемом 1 млрд рублей 27 июля. Ставка купона установлена в размере 11,5% годовых и зафиксирована на все пять лет обращения, купоны ежемесячные. Размещение пройдет на Санкт-Петербургской бирже. Организаторы — ИК «Фридом Финанс» и «Юнисервис Капитал».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Коротко о главном на 19.07.2021

- 19 июля 2021, 08:11

- |

Сводки двух бирж: регистрация выпусков и планы по размещению:

- «Интерлизинг» зарегистрировал выпуск облигаций серии 001Р-02. Бумаги включены в третий уровень листинга Московской биржи.

- «МСБ-Лизинг» утвердил решение о размещении выпуска облигаций серии 01-М объемом 250 млн рублей, сроком обращения 5 лет.

- «Центральная ППК» установила ставку купона в размере 9,5% годовых на весь срок обращения ценных бумаг. Компания 21 июля начнет размещение трехлетних облигаций серии ПО1-БО-03 объемом 7 млрд рублей.

- Выпуск облигаций серии 001Р-02 УК «Голдман Групп» включен в некотировальную часть списка ценных бумаг Санкт-Петербургской биржи.

Подробнее о событиях и эмитентах на Boomin.

( Читать дальше )

Блог им. boomin |Коротко о главном на 21.05.2021

- 21 мая 2021, 08:51

- |

Ставка купона, новые выпуски и дефолт:

- «Дядя Дёнер» допустил дефолт по выплате купона по облигациям серии БО-П01, в связи с этим у инвесторов возникло право требовать досрочного погашения в течение 15 рабочих дней. Облигации эмитента включены в Сектор ПИР.

- Банк России зарегистрировал выпуск облигаций «Голдман Групп» серии 001Р-02. Присвоенный регистрационный номер — 4-02-16650-A-001P. Выпуск планируется размещать по открытой подписке.

- «ВсеИнструменты.ру» установил ставку купона трехлетних облигаций серии БO-04 объемом 1 млрд рублей на уровне 9,8% годовых. Ставка зафиксирована на весь срок обращения, купоны ежеквартальные. Техразмещение запланировано на 24 мая.

- «Мясничий» утвердил условия выпуска коммерческих облигаций серии КО-03. Номинальная стоимость одной ценной бумаги — 1 тыс. рублей. Индексация номинальной стоимости не предусмотрена. Размещение пройдет по закрытой подписке. Срок обращения — 372 дня. По выпуску предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента.

( Читать дальше )

Блог им. boomin |Коротко о главном на 20.01.2021

- 20 января 2021, 12:27

- |

- «Голдман Групп» рейтинговое агентство «Эксперт РА» присвоило кредитный рейтинг на уровне ruBB+. Прогноз по рейтингу — стабильный.

- Правительство РФ продлило программу субсидирования листинга ценных бумаг для малого и среднего бизнеса на 2021 год. С введением новых правил помимо частичной компенсации затрат на выпуск акций и облигаций (до 1,5 млн рублей) и выплаты по купонам (до 70%) эмитенты могут получить компенсацию части расходов по присвоению кредитного рейтинга.

- «Обувь России» разместила 57,71% выпуска четырехлетних облигаций серии 001P-04 объемом 1,5 млрд рублей в первый день торгов. Ставка купона установлена на уровне 11% годовых и зафиксирована на весь срок обращения, купоны ежемесячные.

Подробнее о событиях и эмитентах на Boomin.

( Читать дальше )

Блог им. boomin |Коротко о главном на 22.12.2020

- 22 декабря 2020, 12:07

- |

Новый эмитент, начало размещений, оферта и реорганизация:

- Банк России зарегистрировал выпуск облигаций серии 001Р-01 ПАО УК «Голдман Групп». Присвоенный регистрационный номер — 4-01-16650-A-0.

- Сегодня ГК «Пионер» начинает техразмещение четырехлетних облигаций серии 001Р-05 объемом 5 млрд рублей. Ставка купона установлена на уровне 9,75% годовых и зафиксирована на весь период обращения, купоны ежеквартальные.

- Сегодня «СККН Финанс» начинает техразмещение облигаций серии 01 объемом 2,5 млрд рублей. Ставка купона установлена на уровне 7% годовых.

- 23 декабря «Торговый дом РКС-Сочи» начнет размещение выпуска трёхлетних облигации серии 002Р-01 объёмом 500 млн рублей. Ориентир ставки купона установлен на уровне 12,5% годовых, купоны ежеквартальные.

( Читать дальше )

Блог им. boomin |О рисках и перспективах облигационного рынка — на прошедшей конференции «Эксперт РА»

- 17 ноября 2020, 13:04

- |

11 ноября на площадке «Эксперт РА» прошла конференция «Рынок корпоративных облигаций: как эмитентам снизить премию за риск». Текущую ситуацию на российском рынке корпоративных облигаций, а также перспективы его развития обсудили ведущие финансовые аналитики, представители Московской биржи, эмитентов, а также органов власти и Банка России.

В рамках практической сессии приглашенные спикеры от «Мосгорломбарда», Global Factoring Network, Legenda intelligent development и Goldman Group, представляющие эмитентов, подтвердили важность взаимодействия с инвесторами как на этапе подготовки к размещению облигаций, так и после завершения размещения.

Подробнее о прошедшем мероприятии на Boomin:

Основные тезисы выступления Алексея Лазутина, генерального директора «Мосгорломбард», доступны по ссылке

boomin.ru/sobytiya-dnya/mosgorlombard-otkryl-sekrety-privlecheniya-finansirovaniya-dlya-razvitiya-biznesa/

Блог им. boomin |Коротко о главном на 29.09.2020

- 29 сентября 2020, 06:31

- |

Сбор заявок и программа облигаций:

- «СофтЛайн трейд» планирует провести сбор заявок на облигации серии 001Р-04 во второй половине октября. Объем выпуска — не более 3 млрд рублей, срок обращения бумаг — 3 года. Ориентир ставки купона будет объявлен позднее

- УК «Голдман Групп» зарегистрировала программу облигаций серии 001Р объемом 10 млрд рублей. Программа бессрочная, в рамках программы облигации могут размещаться на срок до 10 лет

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

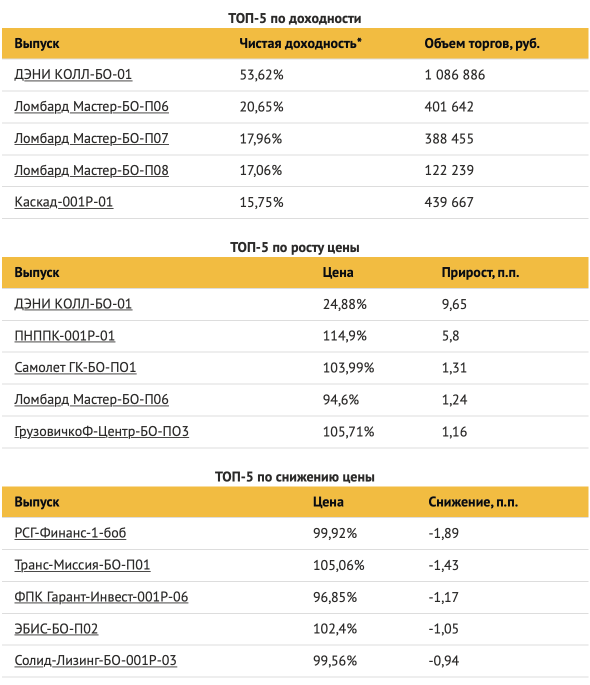

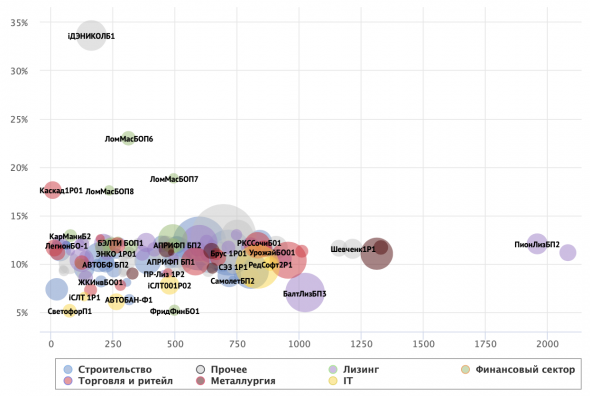

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 05.08.2020

- 05 августа 2020, 08:54

- |

Анонсы готовящихся размещений:

- «Новосибирскхлебопродукт» определил дату начала размещения выпуска объемом 70 млн рублей. Организаторы — «Юнисервис Капитал» и МСП Банк

- «Обувь России» анонсировала размещение третьего выпуска биржевых облигаций объемом 500 млн рублей

- Совет директоров УК «Голдман Групп» утвердил программу облигаций объемом 10 млрд рублей

- «ПКБ» планирует 10 августа провести букбилдинг выпуска объемом 750 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Блог им. boomin |Горячая линия для инвесторов

- 19 июня 2020, 05:59

- |

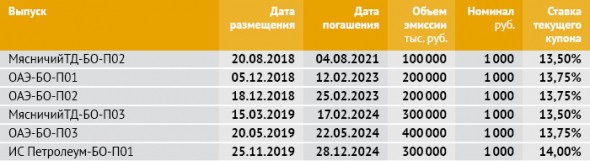

Для Goldman Group запуск Единого консультационного центра для инвесторов стал логичным шагом. В состав холдинга входят три эмитента биржевых облигаций: ТД «Мясничий», «ОбъединениеАгроЭлита» и «ИС петролеум».

В 2016 году холдинг принял долгосрочную финансовую стратегию, минимизирующую участие банков в работе компании. В 2017 году ТД «Мясничий» стал первой компанией за Уралом, зарегистрировавшей выпуск коммерческих облигаций. Начиная с июня 2018 года ТД «Мясничий» представлен на облигационном рынке как эмитент биржевых облигаций, «ОбъединениеАгроЭлита» разместило первый выпуск в декабре 2018 года, «ИС петролеум» — в ноябре 2019:

( Читать дальше )

Блог им. boomin |Современные технологии экономят «АгроЭлите» 7 млн рублей

- 17 июня 2020, 13:57

- |

ООО «ОбъединениеАгроЭлита», входящее в холдинг Goldman Group, еще в 2009 году «сделало ставки» на технологичность. Предприятие внимательно следит за сельскохозяйственными трендами и применяет новые перспективные подходы. Благодаря использованию современных технологий, показатель урожайности компании с 1 га превышают среднестатистический показатель по Красноярскому краю на 22-24%.

Точное земледелие — это использование в сельском хозяйстве современных smart-технологий: big data, agro IoT, климатического прогнозирования в режиме реального времени. Так, для сбора информации о рельефе посевных площадей, уровне их влажности и освещенности, Goldman Group использует дроны.

Собранные данные загружают в бортовой компьютер сельхозтехники, которая с помощью GPS-навигации находит каждый участок поля и выбирает для него определенную обработку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс